как узнать заводской номер фискального накопителя

Как проверить фискальный накопитель

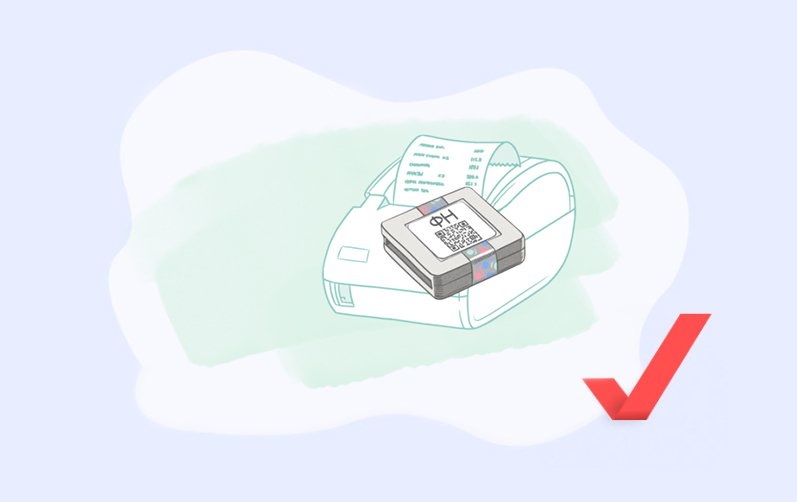

Фискальный накопитель является важнейшим элементом системы, позволяющей предпринимателям и бизнесменам соблюдать 54-ФЗ «О применении ККТ». Он представляет из себя устройство с чипом, которое устанавливается в онлайн-кассу или фискальный регистратор. Эта составляющая записывает, хранит все фискальные документы на кассе для последующей передачи оператору фискальных данных, а тот, в свою очередь, отправляет их в ФНС. Так обеспечивается соблюдение бизнесменом 54-ФЗ.

Оператор фискальных данных должен соответствовать требованиям безопасности и защиты данных, а перед покупкой контрольно-кассовой техники и фискального накопителя необходимо убедиться, что они отвечают требованиям законодательства. Из этой статьи вы узнаете, как сделать правильный выбор.

Как проверить фискальный накопитель?

Проверить фискальный накопитель достаточно просто. Во-первых, модель вашего ФН должна быть включена в реестр фискальных накопителей от ФНС, в который включены все одобренные ФН, которые пользователь вправе применять в своей работе.

На сайте налоговой инспекции nalog.ru вы можете скачать реестр ФН для изучения. На момент написания этой статьи в список включены 18 моделей фискальных накопителей. В таблице собрана вся информация по каждому ФН: изготовитель, срок действия ключей фискального признака (срок работы ФН), поддерживаемые форматы фискальных документов. Кроме того, к каждому ФН прилагается весь список моделей онлайн-касс, которые также включены в реестр ФНС, и с которыми ваш ФН может работать.

Там же, перейдя по ссылке, вы можете с помощью сервиса проверки изготовленных экземпляров фискальных накопителей проверить свой ФН. Для этого надо указать модель и заводской номер ФН. Если ваша модель ФН включена в реестр ФН и не зарегистрирована в налоговых органах, вы увидите это в результатах проверки. OFD.ru рекомендует перед установкой ФН в кассу и проведением регистрации кассы проверить фискальный накопитель по ссылке.

Как проверить онлайн-кассу?

При покупке ККТ обязательно проверьте, включена ли она в список одобренных ФНС по ссылке. Для этого на сайте налоговой службы можно скачать реестр контрольно-кассовой техники, в котором представлена полная информация по каждой модели ККТ: изготовитель, версия модели, перечень поддерживаемых кассой форматов фискальных данных, возможности использования ККТ в разных сферах торговли и другие данные. Обратите внимание на перечень поддерживаемых ФФД – с 1 января 2019 года формат фискальных данных 1.0 недействителен. С 2019 года законно применение форматов фискальных данных версий 1.05 и 1.1. В этом же разделе есть ссылка на сервис проверки изготовленных экземпляров контрольно-кассовой техники.

Кассы, не включённые в реестр ФНС, использовать нельзя, налоговая инспекция такую кассу не зарегистрирует. Если же вы установите такую ККТ, это будет нарушением закона и приравняется к ведению деятельности без онлайн-кассы. За этим нарушением последуют штрафы от 1 500 до 40 000 рублей. Поэтому OFD.ru настоятельно рекомендует проверять технику на предмет включения в список ФНС.

Как проверить оператора фискальных данных?

Кроме этого, на сайте налоговой службы есть список операторов фискальных данных (можно свериться на сайте) которые получили разрешение на обработку фискальных данных. Это ОФД, которые одобрены ФНС и соответствуют всем требованиям безопасности и техническим нормам.

Как мне получить полную информацию о ФН?

В Личном кабинете Клиента вы можете запросить отчёт «Архив ФН». С его помощью вы сможете отслеживать статусы каждого фискального накопителя в режиме онлайн.

Из отчёта вы узнаете:

Чтобы получить отчёт «Архив ФН», зайдите в Личный кабинет Клиента. В меню выберите раздел «ОФД», далее нажмите на «Отчёты».

Вопрос: Как узнать о снятии с учёта ККТ налоговой в одностороннем порядке при истечении срока действия ФН. Как вовремя узнавать о статусе ФН?

У каждого фискального накопителя есть срок действия. ФН необходимо заменить до истечения этого срока. ФНС снимает в одностороннем порядке те кассы, в которых истёк срок действия накопителя. В этом случае у фискального накопителя не будет отчёта о закрытии ФН. Информацию о наличии или отсутствии такого отчёта по каждому фискальному накопителю можно посмотреть в отчёте «Архив ФН».

Благодаря отчёту вы сможете отслеживать статусы каждого фискального накопителя в режиме онлайн.

Из отчёта вы узнаете:

Чтобы получить отчёт «Архив ФН», зайдите в Личный кабинет Клиента. В меню выберите раздел «ОФД», далее нажмите на «Отчёты».

Чтобы заранее узнавать о том, когда заменять ФН, воспользуйтесь графиком замены ФН в Личном кабинете Клиента. Вы увидите, какое количество ФН необходимо заменить в каждом месяце и причину замены: по сроку действия или по заполнению ФН.

Заполнение ФН — расчётная величина, которую ОФД рассчитывает исходя из эталонной ёмкости ФН в 25 000 фискальных документов и среднего количества фискальных документов, которые выбиваются на кассе.

Вопрос: Как узнать, что при замене ФН заявка на перерегистрацию ККТ не отправлена в ФНС?

При замене ФН необходимо выбивать на кассе отчёт о закрытии (архивации) ФН, устанавливать новый ФН и пробивать отчёт о перерегистрации. Отчёт о перерегистрации ККТ и отчёт из архива ФН необходимы, чтобы подать заявку в налоговую для перерегистрации кассы. Если у ФН не будет отчёта о закрытии (архивации), но будет отчет о перерегистрации, касса не будет перерегистрирована в налоговой.

Из отчёта «Архив ФН» вы можете своевременно узнать, отправилась ли в ФНС заявка на перерегистрацию. Для этого посмотрите информацию в столбце «наличие отчёта об архивации ФН до отчёта о перерегистрации ККТ».

Также из отчёта вы узнаете:

Чтобы получить отчёт «Архив ФН», зайдите в Личный кабинет Клиента. В меню выберите раздел «ОФД», далее нажмите на «Отчёты».

Чтобы заранее узнавать о том, когда заменять ФН, воспользуйтесь графиком замены ФН в Личном кабинете Клиента. Вы увидите, какое количество ФН необходимо заменить в каждом месяце и причину замены: по сроку действия или по заполнению ФН. Заполнение ФН — расчётная величина, которую ОФД рассчитывает исходя из эталонной ёмкости ФН в 25 000 фискальных документов и среднего количества фискальных документов, которые выбиваются на кассе.

Вопрос. Обслуживающая компания заменяет ФН раньше истечения срока действия. Как узнать, когда истекат срок ФН?

В отчёте «Архив ФН» вы увидите разницу между датой отчета о закрытии архивации ФН и истечением срока действия ФН.

Чтобы получить отчёт «Архив ФН», зайдите в Личный кабинет Клиента. В меню выберите раздел «ОФД», далее нажмите на «Отчёты».

Как узнать, когда заканчивается срок действия ФН?

Есть два способа узнать об окончании действия накопителя:

Из отчёта о закрытии смены.

В отчёте появятся пометка «Ресурс ФН менее 30 дней», затем «Ресурс ФН менее 3 дней». Пометка «Память ФН заполнена» укажет, что накопитель необходимо заменить.

Срок окончания работы ФН можно узнать в Личном кабинете Клиента. Алгоритм рассчитает срок сам, если из кассы поступят необходимые для расчёта данные. Если этих данных не будет, в Личном кабинете Клиента появится уведомление о том, что нужно вручную внести даты фискализации ФН. Также вы можете самостоятельно настроить уведомления об окончании срока действия ФН на почту или в смс, а также подключить push-уведомление.

Контрольно-

кассовая техника

Ускоряет торговые процессы, автоматизируя

и упрощая деятельность хозяйствующих субъектов

Преимущества ККТ-онлайн

Никакой кассовой отчетности и договора с ЦТО

Отменены 9 форм бумажной

отчетности

Исключены центры технического обслуживания

Увеличен срок службы фискального накопителя

Применение фискального накопителя (аналог ЭКЛЗ) с возможностью его самостоятельной замены 1 раз в 3 года для плательщиков патента, а также сферы услуг

Аналитические возможности

Контролируйте свой бизнес в режиме реального времени: следите за своими оборотами и показателями

Сокращение

проверок

Торговое онлайн-взаимодействие создает прозрачные отношения между бизнесом и налоговым органом

Как зарегистрировать кассу онлайн?

Зарегистрировать ККТ без визита в территориальный налоговый орган можно онлайн при наличии электронной подписи.

Регистрация занимает 5 минут.

В заявлении нужно указать:

Проверка чеков

под рукой

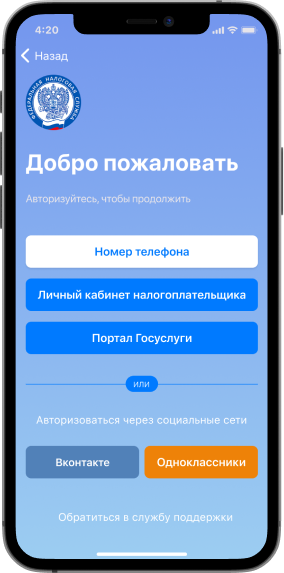

Проверка чека ФНС России — это официальное приложение налоговых органов для проверки покупателями чеков онлайн-касс. Помимо проверок, оно позволяет хранить чеки, отправлять жалобы в налоговые органы.

Порядка два с половиной миллиона чеков проверяется гражданами с помощью мобильных приложений ФНС России и партнеров

Сканируйте и проверяйте чеки

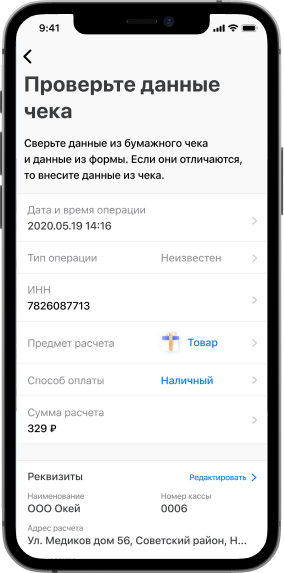

Мобильное приложение «Проверка чека ФНС России» предназначено для проверки чеков онлайн-касс. С его помощью можно в один клик отправить жалобу в налоговые органы, если с покупкой что-то не так (не найден чек или указана неверная сумма). Для этого необходимо отсканировать QR-код из кассового чека или ввести данные чека вручную.

Фиксируйте жалобы и получайте ответы от ФНС России

Приложение дает возможность подать жалобу в случаях отсутствия чека или указания в чеке неверных данных. Данная функциональность доступна только для зарегистрированных пользователей.

Храните чеки

Приложение дает возможность хранить чеки в специальном разделе и просматривать их в любое удобное время. Открыв чек, можно скачать любой из них себе на телефон или подать жалобу, если чек некорректен и это не было сделано ранее.

Проверьте чек прямо сейчас

Проверьте подлинность фискального документа. Введите номер фискального накопителя (ФН), номер фискального документа (ФД) и значение фискального признака (ФП), которые указаны на чеке. Для корректной проверки чека необходимо заполнить все поля на форме.

ККТ в реестре

Чтобы проверить наличие ККТ в реестре, выберите модель и введите заводской номер ККТ, который указан на задней стороне

Фискальные накопители в реестре

Чтобы проверить наличие ФН в реестре, выберите модель и введите заводской номер ФН, который указан на задней стороне

Частые вопросы

В какие сроки осуществляется регистрация, перерегистрация или снятие c учета контрольно-кассовой техники в налоговом органе?

Процедура регистрации, перерегистрации или снятии с учета контрольно-кассовой техники в налоговом органе происходит в режиме online и не требует большого количества времени.

Карточка регистрации контрольно-кассовой техники и карточка о снятии контрольно-кассовой техники с регистрационного учета, выдается (направляется) пользователю в течение десяти рабочих дней с даты подачи соответствующего заявления.

Датой снятия контрольно-кассовой техники с регистрационного учета при снятии налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке без заявления пользователя о снятии такой контрольно-кассовой техники с регистрационного учета считается дата формирования налоговым органом карточки о снятии контрольно-кассовой техники с регистрационного учета, выдаваемой (направляемой) пользователю в течение пяти рабочих дней с даты указанного в настоящем пункте снятия налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке.

Какой порядок снятия с учета ККТ при прекращении деятельности ИП/ЮЛ?

При осуществлении каких видов деятельности можно не применять контрольно-кассовую технику, а также не оформлять бланки строгой отчетности и документы, подтверждающие прием денежных средств?

Контрольно-кассовая техника может не применяться (не распространяется на ЮЛ и ИП, которые используют для осуществления расчетов автоматическое устройство для расчетов, а также осуществляют торговлю подакцизными товарами, за исключением торговли в розлив питьевой водой и розничной продажи бахил):

В какой налоговый орган налогоплательщик (юридическое лицо, индивидуальный предприниматель, обособленное подразделение) обязан подать заявление о регистрации ККТ?

Заявление о регистрации (перерегистрации) контрольно-кассовой техники и (или) заявление о снятии контрольно-кассовой техники с регистрационного учета подается организацией или индивидуальным предпринимателем на бумажном носителе в любой территориальный налоговый орган или через кабинет контрольно-кассовой техники.

Формирование кассового чека коррекции в случаях поломки фискального накопителя и в случаях, когда производителем фискального накопителя невозможно считать из фискального накопителя фискальные данные.

Пользователю после осуществления замены фискального накопителя через процедуру перерегистрации ККТ (по причине его поломки) необходимо сформировать кассовые чеки коррекции по фактам совершения расчетов, не переданных в налоговые органы через оператора фискальных данных.

При этом каждая корректируемая сумма расчёта должна отражаться в кассовом чеке коррекции отдельной строкой, а не общей суммой корректируемых расчётов при корректировке. В случае невозможности пользователем выгрузить фискальные данные из фискального накопителя по причине его поломки, информация о произведенных расчетах может быть восстановлена из учетных систем или учетных документов.

В каких случаях индивидуальные предприниматели, вправе не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги? (В соответствии с изменениями от 06.06.2019г ФЗ-129 в ФЗ-54 о ККТ)

при реализации товаров собственного производства;

вправе не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги до 1 июля 2021 года. Указанные выше индивидуальные предприниматели в случае заключения трудового договора с работником обязаны в течение тридцати календарных дней с даты заключения такого трудового договора зарегистрировать контрольно-кассовую технику.

Контрольно-кассовая техника может не применяться индивидуальными предпринимателями при реализации входных билетов и абонементов на посещение театров, являющихся государственными или муниципальными учреждениями, осуществляемой с рук и (или) лотка. Указанные положения не распространяются на случаи реализации указанных входных билетов и абонементов с использованием сети «Интернет» и сетей связи.

Какие установлены основания для отказа в регистрации ККТ?

Налоговые органы отказывают пользователю в регистрации или перерегистрации контрольно-кассовой техники в случае представления им в заявлении о регистрации (перерегистрации) контрольно-кассовой техники недостоверных сведений или сведений не в полном объеме.

Обязаны ли организации и индивидуальные предприниматели, осуществляющие деятельность по приему платежей физических лиц, применять контрольно-кассовую технику в платежных терминалах?

Платежные агенты при приеме платежей вправе использовать платежные терминалы. Платежный терминал, используемый платежным агентом при приеме платежей, должен содержать в своем составе контрольно-кассовую технику и обеспечивать в автоматическом режиме печать кассовых чеков и их выдачу (направление) плательщикам после приема внесенных денежных средств.

В каких случаях налоговый орган может принять решение о снятии с учета ККТ в одностороннем порядке без заявления пользователя о снятии такой ККТ с регистрационного учета?

ККТ не соответствует требованиям законодательства о применении контрольно-кассовой техники;

истек срок действия ключа фискального признака в фискальном накопителе;

внесена запись в ЕГРЮЛ/ЕГРИП о прекращении деятельности юридического лица или индивидуального предпринимателя;

Датой снятия контрольно-кассовой техники с регистрационного учета при снятии налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке без заявления пользователя о снятии такой контрольно-кассовой техники с регистрационного учета считается дата формирования налоговым органом карточки о снятии контрольно-кассовой техники с регистрационного учета, выдаваемой (направляемой) пользователю в течение пяти рабочих дней с даты указанного в настоящем пункте снятия налоговым органом контрольно-кассовой техники с регистрационного учета в одностороннем порядке.

Какой фискальный накопитель выбрать?

Согласно новому порядку применения ККТ касса должна быть оборудована фискальным накопителем. Обязанность использовать фискальный накопитель сроком действия не менее 36 месяцев существует для организаций и ИП, оказывающих услуги, а также применяющих специальные налоговые режимы (УСН, ЕНВД, ПСН, ЕСХН).

Использовать фискальный накопитель сроком действия не менее 13 месяцев могут хозяйствующие субъекты (ЮЛ и ИП) при наличии хотя бы одного из следующих оснований:

осуществление торговли подакцизными товарами (например, алкогольной или табачной продукцией);

деятельность ведется по сезонному принципу (временный) характер (независимо от вида деятельности и системы налогообложения). Понятие сезонного (временного) характера работы для целей применения ККТ может быть определено каждым налогоплательщиком самостоятельно, поскольку оно не содержится в законодательстве;

организация и ИП применяет общий режим налогообложения (ОСНО), в том числе совмещает ее с любым из спецрежимов ККТ, осуществляет работу в автономном режиме, не передавая фискальные данные в ОФД через интернет (это допускается только в местностях, отдаленных от сетей связи);

использование ККТ лицами, выполняющими функции платежных агентов (или субагентов).

Какие санкции предусмотрены за нарушение законодательства о нарушении ККТ?

Каков порядок применения контрольно-кассовой техники при получении оплаты услуг на расчетный счет ИП или ЮЛ от физических лиц через операциониста в банке? Являются ли такие платежи в понимании Федерального закона 54-ФЗ расчетом в безналичном порядке? Какой момент считать днем осуществления расчета? Когда должен быть сформирован кассовый чек?

Получение оплаты услуг на расчетный счет ИП или ЮЛ от физических лиц через операциониста в банке является расчетом в безналичном порядке. Момент осуществления расчета будет являться день поступления денежных средств на расчетный счет ИП или ЮЛ от покупателя (клиента). При осуществлении расчетов в безналичном порядке, кассовый чек (бланк строгой отчетности), должен быть передан покупателю (клиенту) в электронной форме на абонентский номер или адрес электронной почты, предоставленные покупателем (клиентом), не позднее рабочего дня, следующего за днем осуществления расчета, но не позднее момента передачи товара (работ, услуг).

Не нашли нужный вопрос?

Больше ответов на все интересующие вопросы по ККТ вы найдете в разделе «Частые вопросы»

Как проверить фискальный накопитель

Фискальный накопитель является важнейшим элементом системы, позволяющей предпринимателям и бизнесменам соблюдать 54-ФЗ «О применении ККТ». Он представляет из себя устройство с чипом, которое устанавливается в онлайн-кассу или фискальный регистратор. Эта составляющая записывает, хранит все фискальные документы на кассе для последующей передачи оператору фискальных данных, а тот, в свою очередь, отправляет их в ФНС. Так обеспечивается соблюдение бизнесменом 54-ФЗ.

Оператор фискальных данных должен соответствовать требованиям безопасности и защиты данных, а перед покупкой контрольно-кассовой техники и фискального накопителя необходимо убедиться, что они отвечают требованиям законодательства. Из этой статьи вы узнаете, как сделать правильный выбор.

Как проверить фискальный накопитель по номеру

Проверить фискальный накопитель достаточно просто. Во-первых, модель вашего ФН должна быть включена в реестр фискальных накопителей от ФНС, в который включены все одобренные ФН, которые пользователь вправе применять в своей работе.

На сайте налоговой инспекции nalog.ru вы можете скачать реестр ФН для изучения. На момент написания этой статьи в список включены 18 моделей фискальных накопителей. В таблице собрана вся информация по каждому ФН: изготовитель, срок действия ключей фискального признака (срок работы ФН), поддерживаемые форматы фискальных документов. Кроме того, к каждому ФН прилагается весь список моделей онлайн-касс, которые также включены в реестр ФНС, и с которыми ваш ФН может работать.

Там же, перейдя по ссылке, вы можете с помощью сервиса проверки изготовленных экземпляров фискальных накопителей проверить свой ФН. Для этого надо указать модель и заводской номер ФН. Если ваша модель ФН включена в реестр ФН и не зарегистрирована в налоговых органах, вы увидите это в результатах проверки. OFD.ru рекомендует перед установкой ФН в кассу и проведением регистрации кассы проверить фискальный накопитель по ссылке.

Где смотреть номер фискального документа

Номер фискального документа содержится в отчете о регистрации (в чеке). Это не что иное, как порядковый номер чека. При завершении фискализации его нужно указать в личном кабинете на сайте ФНС в окошке «Отчет о регистрации ККТ» (см. табл.).

Таблица

Как заполнить окошко «Отчет о регистрации ККТ» на сайте ФНС при завершении фискализации кассы

Строка отчета Что указывать

10 цифр, которые обозначены в чеке «ПД» или «ФПД»

Дата, время получения фискального признака

Дата и время, выбитые на чеке

Номер фискального документа

Порядковый номер фискального документа (чека), который часто обозначают «ФД» или «ФД№» или «ФДН». У отчета о регистрации, как правило, порядковый номер 1.

Проверка ФН

Фискальный накопитель – исключительно важный компонент контрольно-кассового оборудования. Он представляет собой устройство, предназначенное для шифрования и последующей передачи фискальной информации в налоговую службу. Естественно, техника данного типа должна соответствовать всем законодательным нормам, а также проходить периодическую проверку.

Необходимость таких проверок обусловлена спецификой устройства и его функциональным назначением: накопитель – это, по сути, основная память контрольно-кассового оборудования, в которой хранятся чеки по всем транзакциям. При этом объемы памяти ограничены – чем больше торговых операций совершается, тем скорее исчерпается ресурс накопителя. Поэтому нередки ситуации, когда память накопителя, рассчитанного на 36 месяцев, заканчивается за два года.

Вторая важная функция фискального накопителя – шифрование сохраненных кассовых чеков перед передачей в ФНС и создание специального проверочного кода для последующей расшифровки и аутентификации. Поэтому, от правильного функционирования ФН зависит сама возможность проверки фискальных документов.

Таким образом, без проверки фискальных накопителей не обойтись. Рассмотрим основные моменты данной процедуры.

Проверка фискального накопителя через сайт налоговой службы

Фискальный накопитель должен быть в обязательном порядке сертифицирован и зарегистрирован в органах налогового контроля. Если ФН прошел проверку и получил разрешение ФНС, это означает, что он полностью соответствует требованиям налоговой к высокому уровню защищенности финансовой информации, что является основой всей кассовой реформы. Проверку в ФНС проходят только те устройства, данные в которых принципиально не подлежат изменению, редактированию либо удалению с целью искажения фискальной информации. Еще одно важное требование – надежность микропроцессора, что обеспечивает возможность без сбоев и ошибок считать сформированный архив.

Поэтому, прежде чем приобрести устройство данного типа, следует свериться с реестром налоговой. Это можно сделать через официальный сайт ФНС, используя заводской номер устройства либо данные допуска к эксплуатации. На сайте налоговой службы можно как скачать актуальный реестр сертифицированных фискальных накопителей, так и воспользоваться специальным сервисом проверки изготовленных устройств.

Последовательность шагов проверки ФН по заводскому номеру на сайте налоговой:

Это позволит увидеть текущий статус конкретного устройства: зарегистрировано оно в налоговых органах, или нет. Будет также указано, что модель фискального накопителя включена в реестр ФНС. Если же модель включена в реестр, но само устройство не зарегистрировано, это может быть чревато проблемами с налоговой. Добросовестные производители и продавцы контрольно-кассовой техники предлагают исключительно зарегистрированные экземпляры.

При этом существуют ситуации, когда необходима перерегистрация (каждое конкретное устройство может быть зарегистрировано не более 12 раз). В частности, это необходимо при смене оператора фискальной информации.

Как проверить ресурс фискального накопителя?

Как показывает практика, активная эксплуатация онлайн-касс компаниями, осуществляющими значительное число операций за день, приводит к тому, что память ФН переполняется за более короткий период, чем установленный срок эксплуатации (который может составлять 13, 15 либо 36 месяцев).

Для того чтобы избежать ситуации, когда память накопителя неожиданно переполнилась (что требует замены криптографического устройства), необходимо регулярно мониторить ресурс фискального накопителя. В кассовых аппаратах присутствует функция предупреждения оператора о необходимости замены накопителя в ближайшем будущем – в зависимости от установленного программного обеспечения кассы, обычно это происходит за месяц или даже за два до исчерпания ресурса фискального накопителя.

Оценить объем доступного ресурса криптографического устройства можно через функцию мониторинга в самой кассовой программе, либо через сайт разработчика софта (зайдя в личный кабинет, следует выбрать раздел «мониторинг касс»).

Чтобы оценить оставшийся ресурс, нужно нажать на кнопку «Прогнозный срок эксплуатации»: при этом карточка кассового аппарата заменится на карточку ФН и откроются данные о том, насколько использована память фискального накопителя. Для наглядности состояние памяти отражается в графическом виде: при помощи диаграмм и цветных индикаторов.

Оценка ресурса фискального накопителя строится, исходя из двух параметров: срок актуальности ключа шифрования и заполненность ячеек памяти. Исходя из этого, индикатор может приобретать следующие цвета:

Более детализованную информацию можно получить, снова кликнув по карточке кассового аппарата или накопителя.

Проверка накопителя на соответствие нормативам ФНС, установленным для конкретного типа бизнеса

Выбор типа криптографического устройства регламентирован законодательно. Поэтому, прежде чем приобрести фискальный накопитель, необходимо ознакомиться с нормативами ФНС, поскольку он может просто не соответствовать им.

В частности, имеет значение используемая система налогообложения: ряд групп предпринимателей, согласно законодательству, должны использовать только накопители, рассчитанные на три года (36 месяцев). К ним относятся бизнесы, задействованные в сфере услуг, а также предприниматели на едином сельхозналоге, на патенте, на упрощенной системе налогообложения или на вмененке. Из этого правила есть исключения:

Бизнесы, входящие в перечисленные категории, в независимости от того, на какой системе налогообложения они работают и в какой сфере задействованы, могут использовать фискальные накопители любого типа (36, 15 либо 13 месяцев) на свое усмотрение. Нет ограничений касательно выбора типа накопителя и для бизнесов, не задействованных в сфере услуг и не находящихся на спецрежимах налогообложения.

Тем не менее, чаще выбираются устройства на 13 и 15 месяцев, особенно в сфере розничной торговли. Это обусловлено тем, что объем памяти для большинства устройств аналогичен (вне зависимости от установленного срока действия криптоключа). А производитель фискальных накопителей на 36 месяцев не указывает, на сколько хватит их ресурса для предприятий торговли (в любом случае, этот срок намного меньше трехлетнего периода).

Чем чревато отсутствие своевременных проверок фискальных накопителей?

В первую очередь – выходом устройства из строя, а это может повлечь за собой штрафные санкции. Если фискальные данные обрабатываются и фиксируются некорректно, по закону это аналогично ситуации использования неисправного кассового аппарата, что может стать основанием для привлечения к административной ответственности.

Для юридического лица это предполагает штраф в размере от 5 000 до 10 000 руб. Для физических лиц (индивидуальных предпринимателей либо ответственных должностных лиц) – штраф от 1 500 до 3 000 руб. Основанием для штрафных санкций служит осуществление коммерческой деятельностью с неисправной (либо работающей некорректно) контрольно-кассовой техникой, а также использование кассовых аппаратов (а также их компонентов), не соответствующих нормативным требованиям.

Кроме того, отсутствие своевременных проверок чревато выходом техники из строя, что влечет за собой дополнительные издержки, в том числе – вмененные (например, если из-за неисправности или переполнения накопителя приходится закрыть кассу и прекратить обслуживание клиентов).

Если работоспособность кассового аппарата удается восстановить в короткие сроки, недостающую информацию в накопитель допустимо внести через чеки коррекции. Если же работоспособность криптографического устройства утрачивается полностью или нарушается в значительной мере, необходимо будет не только его заменить, о и позаботиться о том, чтобы нефискализированная информация была изъята из памяти и передана в налоговую службу.

Таким образом, своевременная проверка фискальных накопителей позволяет избежать целого ряда проблем: от финансовых потерь в коммерческой деятельности до неприятностей с налоговой.