единый брокерский счет что это

Что такое единый брокерский счёт

Чтобы стать участником финансового рынка и покупать или продавать акции, облигации, фьючерсы, опционы, валюту и другие финансовые инструменты, физическим или юридическим лицам нужно заключить договор с брокером. К мировым биржам доступ имеют только лицензированные компании, которые выступают посредниками между биржами и гражданами или организациями.

Акционерное общество «Открытие Брокер» — это профессиональный участник рынка ценных бумаг, лицензия на осуществление брокерской деятельности которого не ограничена по времени. После заключения договора на обслуживание в офисе компании или в личном кабинете клиента физические и юридические лица могут проводить сделки как на российском, так и на международных финансовых рынках.

Сервис для клиентов «Единый брокерский счёт»

«Открытие Брокер» своим клиентам предлагает специальный сервис под названием «Единый брокерский счёт». С помощью него сделки на разных рынках (срочном, валютном и фондовом) можно совершать из одного портфеля. Такой счёт объединяет клиентские средства и позиции в единый портфель на следующих рынках:

При работе на обычном брокерском счёте для проведения сделок с разными финансовыми инструментами нужно переводить деньги с одного рынка на другой или иметь средства на всех.

Преимущества единого счёта

Главное преимущество единого брокерского счёта в том, что нет необходимости делать переводы между разными рынками. Для клиентов, использующих такой счёт, также действуют единые правила маржинальной торговли и кросс-обеспечения.

Особенности сервиса «Единый брокерский счёт»

Сервис рассчитан на инвесторов и трейдеров с любым опытом работы. Чтобы начать им пользоваться, не потребуется много времени, подключить его можно в личном кабинете всего за пару минут. Стоимость сервиса ― бесплатно, а минимальный капитал отсутствует. Подключайте для своего удобства «Единый брокерский счёт» и торгуйте с комфортом вместе с «Открытие Брокер».

Зачем открывать ИИС

Чтобы начать торговать на бирже, трейдеру нужно решить три основных вопроса: обзавестись свободными средствами, найти надёжного посредника и открыть брокерский счёт. И если в первых двух случаях всё индивидуально, то в третьем выбор ограничен всего несколькими вариантами. Для торговли на бирже используются два основных вида счетов — стандартный брокерский и ИИС (индивидуальный инвестиционный счёт). Чем они отличаются друг от друга? Какой вид счёта предпочтительнее для новичка? Кому точно стоит открывать ИИС? Разберём в нашей статье.

Обычный брокерский счёт: за и против

Основная возможность, которую предоставляет трейдеру стандартный брокерский счёт, — заключение сделок на бирже и, как следствие, получение от этого прибыли. При этом инвестор может выбирать для своих торговых целей любые активы: ценные бумаги (акции и облигации), валюту, паи фондов, производные финансовые инструменты (фьючерсы и опционы). Каждому, кто заключает договор с брокерской компанией, предоставляется специальное ПО, с помощью которого трейдер может наблюдать динамику цен на интересующие активы и проводить нужные операции.

Вся прибыль, которую получает инвестор от заключённых через брокерский счёт сделок, облагается подоходным налогом 13%. Налоговым агентом при этом является посредник — брокерская компания совершает платежи в бюджет. Инвестор сам решает, какое количество денег и когда вносить на брокерский счёт. Также он вправе выбирать принцип взаимодействия: торговать самостоятельно или пользоваться подсказками брокера. В последнем случае возможны вариации: совершать сделки самому, опираясь на советы профессионалов, или подключить услугу доверительного управления, когда сотрудники брокерской компании проводят операции на счёте клиента, ориентируясь на выбранную инвестиционную стратегию.

Преимущества индивидуального инвестиционного счёта

Чтобы популяризировать биржевую торговлю и обеспечить приток инвестиционного капитала в российскую экономику, с января 2015 года правительство ввело в обращение индивидуальные инвестиционные счета — ИИС. От обычных они отличаются тем, что позволяют оформлять налоговые вычеты, тем самым увеличивая прибыль от инвестиций. Преимущества таких счетов уже оценили сотни тысяч человек. Давайте разберёмся, в чём они заключаются и стоит ли открывать ИИС новичку.

Как и в случае со стандартным брокерским счётом, владелец ИИС может совершать сделки на бирже с любым из имеющихся активов. Но при этом — ещё и получать дополнительный доход, возвращая часть потраченных средств с помощью налоговых льгот. Причём тип вычета тоже можно выбрать индивидуально. Всего их существует два.

Есть у индивидуальных инвестиционных счетов и некоторые ограничения.

В остальном работа с ИИС не отличается от ведения обычного счёта: можно торговать самостоятельно, опираться при заключении сделок на консультации брокера или полностью доверить управление профессионалам.

Чтобы ответить на вопрос, нужно ли открывать ИИС, в первую очередь оцените свои возможности. Этот вид счёта подойдёт тем, кто рассчитывает на долгосрочное сотрудничество, поскольку расторгнуть договор, не потеряв право на вычеты, можно только по истечении трёх лет. Поэтому если планируете закрыть счёт раньше, то целесообразнее выбирать обычный брокерский. Многие инвесторы и вовсе предпочитают альтернативный вариант — совершать торговые операции через обычный счёт, а прибыль инвестировать в ИИС.

Вне зависимости от выбора вам потребуется надёжный посредник на фондовом рынке. Открыть индивидуальный инвестиционный счёт не выходя из дома можно в «Открытие Брокер» — достаточно просто оставить заявку, и мы проконсультируем вас по всем вопросам!

В Едином брокерском счете пополнение. Встречайте Валютный рынок!

БКС Брокер продолжает развивать сервисы и услуги, которые помогут клиентам не только успешно инвестировать свои средства в рынок ценных бумаг, но и сделать это с комфортом.

Наши клиенты уже давно оценили возможности Единого брокерского счета, благодаря которому можно совершать сделки с ценными бумагами срочного и фондового рынков России и США, независимо от того, на какой из них в данный момент находятся денежные средства.

Теперь к Единому брокерскому счету присоединяется и Валютный рынок Московской биржи. Клиенты БКС смогут осуществлять операции на СЭЛТ с валютными парами на разных рынках без необходимости переводить денежные средства с одного счета на другой.

С присоединением Валютного рынка у клиентов БКС появились неоспоримые преимущества:

+Все валютные активы по денежным средствам будут отображаться в одном месте

Ранее, все позиции по иностранной валюте, приобретенной на Валютном рынке Московской Биржи, отображались в таблице «Лимиты по бумагам». Теперь вы сможете увидеть свои валютные активы в разделе «Лимиты по денежным средствам» в группе «USDR». Это позволит не тратить время на расчеты и снизить вероятность ошибок при планировании будущих сделок.

+ Все валютные активы теперь доступны для совершения операций на всех представленных в ЕБС площадках

Теперь вы свободно можете использовать свои валютные средства для совершения сделок с акциями российских и иностранных компаний, хеджировать становые, валютные и товарные риски на срочном рынке РФ, инвестировать в облигации и еврооблигации крупнейших российских корпораций. Теперь вы не упустите момент для совершения выгодной сделки!

+ Обеспечение для торговли на всех доступных площадках является общим

Вы можете работать с рублевыми активами под обеспечение валютных и наоборот. Даже если у вас отсутствует на счете рублевый остаток, теперь вы имеете возможность купить фьючерс или ценную бумагу под обеспечение иностранной валютой. Это открывает возможность использовать новые стратегии в торговле, реализовывать инвестиционные идеи и хеджировать риски, используя широкий инструментарий всех рынков.

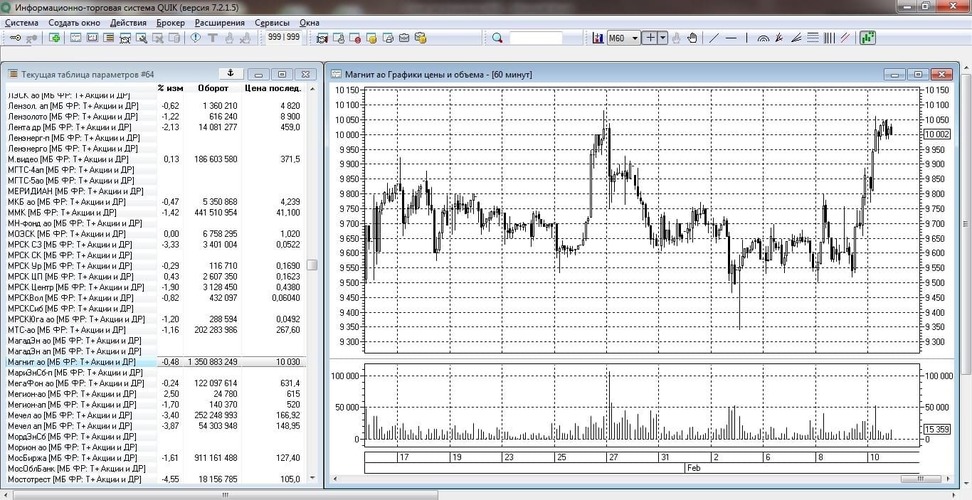

С подробной инструкцией об изменениях в QIUK по валютному рынку вы можете ознакомиться по ссылке >>

Последние новости

Рекомендованные новости

Итоги торгов. Рост продолжается, Газпром снова в лидерах

Запасы нефти в США за неделю снизились на 4,7 млн барр

Что по-настоящему защищает от инфляции. И это не золото

Российские акции. Лидеры в каждом секторе в 2022

Доходности по вкладам продолжают расти. Когда будет разворот

Что происходит с ценами на газ. Какие последствия

Делистинг без выкупа акций. Что это значит для тех, кто инвестирует в Китай

Илон Маск закончил продажу акций Tesla. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Словарь

По сути, брокерский счет похож на банковский: инвестор зачисляет на него деньги, а брокер их забирает и перенаправляет согласно указанию инвестора на покупку активов. Обратный процесс происходит при продаже активов: брокер продает актив и переводит деньги от продажи на брокерский счет, где они становятся доступны инвестору.

Что такое депозитарный счет

Вместе с брокерским счетом автоматически создается депозитарный счет, или так называемый счет депо. Если брокерский счет нужен, чтобы переводить через него деньги, то на депозитарном счете хранятся уже купленные ценные бумаги. Когда ценная бумага попадает на этот счет, депозитарий проводит регистрацию нового владельца.

В качестве депозитария может выступать то же юридическое лицо, что и брокер, а может — отдельное. Если депозитарный счет находится в отличном от брокерского месте, в случае проблем у брокера (например, банкротства), ваши ценные бумаги останутся в безопасности, вам придется лишь открыть новый брокерский счет у другого брокера. Если вашим депозитарием выступает ваш же брокер, то вам придется озаботиться переводом ценных бумаг в другую организацию.

За депозитариями в целом следит центральная организация — Национальный расчетный депозитарий, который принадлежит «Московской бирже». Особенность НРД заключается в том, что он хранит информацию об общем количестве ценных бумаг и инвесторов, но данными, кому какие бумаги принадлежат, он не располагает, правда, может их запросить при необходимости.

Разделение брокерского и депозитарного счета позволяет обеспечить дополнительную надежность приобретенных инвесторами ценных бумаг.

Страхование брокерского счета

В отличие от банковских счетов, на которых часть вкладов страхуется государством, у брокерских счетов никакой страховки в России не предусмотрено. Поэтому, если ваш брокер окажется нечистоплотным или просто обанкротится, у вас есть риск потерять деньги, которые находятся именно на брокерском счете. Чтобы избежать этого, старайтесь выбирать проверенных надежных брокеров с лицензией и не хранить большие суммы на счете, а сразу выводить их или вкладывать в активы, которые будут храниться уже в депозитарии.

Следует иметь в виду, что ценные бумаги и другие неденежные активы хранятся на счете депо, а вот валюта, как и российские рубли, остается на брокерском счете. Поэтому если вы хотите инвестировать в валюту, то имейте в виду, что на счете у вашего брокера она находится в меньшей безопасности.

Какие виды брокерских счетов бывают

Собственно брокерские счета, через которые переводят деньги брокерам и обратно, делятся по типу инвестиций:

Чем отличается брокерский счет от ИИС

Индивидуальный инвестиционный счет — это разновидность брокерского счета в России, который появился в 2015 году. С его помощью можно покупать и продавать бумаги. Однако в отличие от обычного брокерского счета у ИИC есть ограничения и преимущества. Последние позволяют инвесторам получать дополнительную прибыль.

Главные отличия ИИС от обычного брокерского счета:

Как использовать индивидуальный инвестиционный счет

Инвестор может открыть ИИС у брокера, покупать на него ценные бумаги и пополнять счет не больше чем на ₽1 млн в год. Если инвестор не выводит деньги со счета, то имеет право на налоговый вычет типа А или Б.

По льготе типа А можно получить не более ₽52 тыс. в год (13% от ₽400 тыс.) при условии, что у инвестора есть официальный заработок, превышающий количество вложенных средств.

Тип налогового вычета Б позволяет не платить НДФЛ от инвестиций. Он подойдет тем, кто часто и много торгует. Весь доход, который инвестор смог заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%. Как и другие финансы, размещенные на брокерских счетах, деньги на ИИС никак не застрахованы, поэтому очень важно выбирать надежного брокера.

Что такое субсчет

Сколько стоит открыть брокерский счет

Каждый брокер может самостоятельно формировать стоимость пользования брокерским счетом. В оплату могут входить следующие расходы:

Из этих составляющих брокеры могут формировать тарифные планы, по которым открывается брокерский счет. Сейчас все чаще применяются комплексные тарифы, когда в комиссию за сделку входят сразу все расходы.

Важно то, что брокер не заинтересован в успехе вашей сделки, он в любом случае получит свою комиссию. Кроме того, следует иметь в виду, что чем больше сделок вы совершаете, тем больше комиссий платите. Поэтому стоит решения о сделке принимать более обдуманно.

Как выбрать брокера для открытия счета

При выборе брокера следует проверить и учесть несколько моментов:

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Что такое брокерский счет и как его открыть?

В условиях снижения ставок по банковским вкладам альтернативные источники пассивного дохода становятся все более востребованными. Россияне, имеющие свободные денежные средства, начали активно интересоваться особенностями инвестирования в фондовые рынки и тонкостями работы с ценными бумагами.

Самостоятельно участвовать в биржевых торгах гражданам и организациям нельзя. Чтобы начать инвестировать и осуществлять операции на финансовой бирже, необходимо заручиться поддержкой надежного посредника – брокера (лицензированная компания, имеющая доступ к мировым биржам) – и с его помощью открыть брокерский счет.

Что такое брокерский счет

Брокерский счет открывается компанией-брокером и представляет собой «личный кошелек» клиента, в котором хранятся средства и ценные бумаги. Он используется для совершения операций купли-продажи различных финансовых инструментов (акции, фьючерсы, облигации, валюта и др.) на российском биржевом рынке и на зарубежных площадках.

Особенности брокерского счета:

Обратите внимание, что банковский счет не является аналогом брокерского счета, с его помощью физлицам нельзя участвовать в торгах и зарабатывать на бирже.

Как он работает?

Брокерский счет работает таким образом:

В чем отличие от обычного счета

Основное отличие брокерского счета от обычного заключается в том, что счет в банке открывается гражданами для осуществления расчетно-кассовых операций. Брокерский счет открывается исключительно для заключения сделок на бирже. Причем для открытия банковского счета физлицу необходимо лично обращаться в отделение, предоставлять необходимые документы.

Кроме того, россияне могут оформлять в банках депозиты (вклады), средства на которых защищены действующим законодательством (до 1,4 млн рублей). Вкладчики заранее знают процент прибыли и срок хранения свободных денег на депозите. В то время как доходность по брокерскому счету спрогнозировать довольно сложно, она зависит от текущей обстановки на фондовой бирже.

Отличие от инвестиционного счета

Индивидуальный инвестиционный счет в России можно открыть с 2015 года. Такой счет представляет собой специальный депозит, посредством которого инвестор может приобретать активы государственных и коммерческих предприятий. Открывать такой счет могут банки, брокеры, управляющие компании.

ИИС также предоставляет доступ к биржевым торгам, однако по нему предусмотрены некоторые ограничения и особые налоговые льготы:

Зачем нужен брокер?

Для чего нужны брокеры на фондовой бирже и может ли частный инвестор обойтись без посредников?

Биржевой брокер предоставляет инвесторам организационную, юридическую и техническую возможность выйти на биржу и приступить к заключению сделок купли-продажи на рынке ценных бумаг. За участие в сделках на бирже от лица своих клиентов брокеры получают комиссионное вознаграждение.

Обратите внимание, что участвовать в торгах имеют право только посредники-брокерские компании, имеющие соответствующую лицензию. Таким образом, если гражданин решил зарабатывать на бирже, то без услуг брокеров обойтись нельзя.

Какие услуги предлагает брокер

Брокер взаимодействует с клиентом следующим образом:

Биржевые брокеры не пользуются собственными денежными средствами, они распоряжаются капиталом своих клиентов. При этом некоторые инвесторы предпочитают оформить доверительное управление и не вдаваться в тонкости биржевой торговли. В такой ситуации посредник самостоятельно принимает решения относительно покупки или продажи активов.

Заработок на брокерском счете

Чтобы зарабатывать на финансовых активах на бирже, необходимо иметь определенные знания и подходить к сделкам взвешенно и хладнокровно. Иначе инвестирование свободных средств может быть сопряжено с серьезными потерями и постоянным волнением.

Приобретая активы, нужно проанализировать различные факторы: финансовая отчетность предприятия-эмитента, глобальная ситуация в мире, перспективы развития рынка, социальные сигналы и многое другое.

Основные способы заработка на ценных бумагах:

Если опыта и знаний недостаточно для успешной игры на фондовой бирже, можно передать свои сбережения в управление трейдерам. В таком случае профессионалы будут самостоятельно совершать сделки и получать процент от прибыли. Как бы там ни было, необходимо помнить, что управляющий не несет ответственность за возможные убытки, и все риски лягут исключительно на плечи инвестора.

Где лучше открыть брокерский счет?

На сегодняшний день физические и юридические лица могут открыть брокерский счет в российском банке или соответствующей компании-посреднике. Признаками надежного брокера являются:

ТОП-10 брокеров обслуживают около 95% активных клиентов на бирже. Согласно данным Московской биржи, по количеству игроков и объему совершаемых сделок лидерами являются следующие организации:

Количество активных клиентов

Откройте брокерский счет, выберите готовые идеи от аналитиков в мобильном приложении «Сбербанк Инвестор» и следите за результатами в онлайн-режиме.

Покупка ценных бумаг с карты Тинькофф (11000 бумаг разных стран мира в каталоге). Лучший инвестиционный сервис в мире (по версии Global Finance).

Владельцам брокерских счетов и ИИС доступны эксклюзивные актуальные инвестиционные идеи и профессиональная аналитика по финансовым рынкам, экономическим секторам, отдельным компаниям.

ООО «Компания БКС» является одним из лидеров среди российских брокеров по количеству клиентов, состоящих на брокерском обслуживании. За последние 3 года их число выросло втрое.

Подбирайте самые эффективные стратегии, получайте данные о лучших сделках, работайте на крупнейших мировых площадках, консультируйтесь с опытными трейдерами.

Клиентам доступно множество решений и сервисов. Они подойдут всем: профессиональным инвесторам и новичкам, которые делают первые шаги на финансовых рынках.

Индивидуальная стратегия инвестирования конкретно под ваши цели и широчайший выбор инвестиционных инструментов.

27 лет на рынке управления активами. Воспользуйтесь сервисом «робоэдвайзинг» и составьте собственный инвестиционный портфель

Доступ на фондовую секцию (облигации, акции), срочную секцию (опционные и фьючерсные контракты), валютный рынок (рубли, евро, доллары).

Бесплатное обслуживание, аналитическая и техническая поддержка.

Доступ к ведущим торговым площадкам, размещение активов в инструменты с фиксированным доходом, сопровождение персональным консультантом, предоставление инвестиционных рекомендаций.

Тарифы брокерского счета

Стоимость обслуживания брокерского счета состоит из следующих видов расходов:

В качестве примера рассмотрим «ФК Открытие», которая предлагает своим клиентам открыть счет для приобретения акций, облигаций, валюты на любой срок и любую сумму. Так, при стоимости портфелей в рамках инвестиционного счета физлица на конец отчетного периода до 50 тысяч рублей минимальное вознаграждение брокера будет составлять 295 рублей в месяц.

Комиссия за сопровождение счета опытных инвесторов (предоставление сведений по движению и учету ценных бумаг в портфелях клиента) при наличии сделок составляет 175 рублей в месяц. Начинающие инвесторы будут платить за сопровождение счета 0,17% в месяц (минимум 400 рублей) – вознаграждение за консультирование в области инвестиций будет взиматься в зависимости от стоимости активов клиента по всем портфелям.

Минимальное вознаграждение брокера за совершение операции на фондовом рынке для опытного игрока с учетом биржевых сборов составляет от 0,015% в зависимости от дневного торгового оборота (не менее 0,04 рубля за сделку), для новичка – 0,057% независимо от оборотов.

Кроме того, для клиентов действует кэшбек-акция, позволяющая вернуть баллами на специальный счет часть уплаченной комиссии. Согласно правилам программы лояльности, за сделки на Московской бирже участники получают бонусами 4-5%.

Чтобы комиссии за брокерский счет не стали для вас неожиданностью и непосильной ношей, перед заключением договора с посредником необходимо внимательно ознакомиться с действующими тарифами и стоимостью обслуживания биржевых сделок. Предварительно определитесь с размером инвестиций, планируемым количеством ежемесячно заключаемых сделок, необходимостью в использовании дополнительных сервисов и т.п. Благодаря этому удастся подобрать оптимальный тарифный план и увеличить доходы за счет уменьшения размера комиссии.

Как выбрать брокера?

Начинающему трейдеру необходимо внимательно ознакомиться с условиями обслуживания у нескольких брокеров, оценить требуемую для начального депозита сумму, изучить размер комиссий за оказание основных и дополнительных услуг. Кроме того, нужно ознакомиться с актуальным рейтингом самых крупных и надежных брокерских компаний.

Особое внимание уделите репутации посредника (отзывы других клиентов на тематических площадках и форумах, наличие лицензии, срок работы на рынке) и выясните, возможно ли заключать сделки на зарубежных рынках. Также необходимо определиться, как вы будете работать – самостоятельно принимать решения о заключении сделок или передадите свои сбережения в управление профессионалу.

Нелишним будет зайти на официальный сайт брокера, обратиться в службу поддержки и понять для себя, насколько оперативно и компетентно работают менеджеры.

Помните, что выбор брокера для открытия счета может оказать существенное влияние на его дальнейшее использование, а также возможность получать стабильный доход с минимальными затратами сил, времени и нервов. К решению этого вопроса необходимо подойти со всей серьезностью и вниманием.